Brīvmākslinieka ceļvedis, kā sagatavoties pensijai

Dzīve ir grūta kā brīvmāksliniekam, it īpaši, ja runa ir par nākotnes plānošanu. Šodien mēs apspriedīsim dažus smagus faktus par to, kā patstāvīgi finansiāli sagatavoties pensijai.

Jūs neatradīsit rakstu, kas piepildīts ar neskaidriem padomiem par taupību, tā vietā mēs jūs iepazīstināsim ar dažiem pamata finanšu instrumentiem, kas jums būtu jāpārzina, lai jūs varētu izlemt, kuri jums ir vispiemērotākie.

Kāpēc ārštata darbinieki nevēlas par to runāt

Jūs esat brīvmākslinieks. Jūs strādājat kur vēlaties, kad vēlaties, kam vēlaties. Jūs nopelnāt vairāk un esat laimīgāki, nekā jūs jebkad varētu būt jebkurā dizaina firmā. Bet tiem puišiem, kas sēž aiz korporatīvā galda, ir dažas lietas, kuras jūs apskaužat, vai ne? Viena no šīm lietām ir profesionāls izpletnis. Viņiem ir aizbēgšanas plāns, kurā teikts, ka, sasniedzot noteiktu vecumu, viņi var atsisties un spēlēt golfu, sastādot jauku nelielu ikmēneša summu, lai turētu viņus līdz brīdim, kad ir pienācis laiks apmeklēt mirsteni.

Neskaitāmi ārštata darbinieki ir pieraduši pie “šeit un tagad” domāšanas un gandrīz nemaz nedomā par to, kā aiziet pensijā. Mums ir prātā, ka mēs vienkārši strādāsim, kamēr nebūsim miruši. Tomēr, ja jūs varētu iet uz priekšu savlaicīgi un diskutēt ar savu 65 gadus veco sevi, viņš, bez šaubām, piedāvātu atšķirīgus padomus: sāciet gatavoties pēc iespējas ātrāk.

Pensionēšanās ir nepatīkama tēma ārštata darbiniekiem. Aizmirstiet to, ka mēs esam jauni, lietpratīgi cilvēki, kuri nespēj domāt par vecumdienām un aicināt mūsu mazbērnus ierasties, lai ieprogrammētu mūsu universālās tālvadības pultis. Vēl nospiedošāk ir saprast, ka mēs esam radoši cilvēki, kuriem bieži vien ir grūti aptvert finanšu pasaule.

Krājumi, obligācijas, kopējie fondi, IRA, 401k, turieties tur, draugs, ja vēlaties runāt manā valodā, jums ir jārunā par tādām lietām kā slāņu maskas un ēnas. Tādu attieksmi uztver daudzi ārštata darbinieki, jo šīs tēmas, atklāti sakot, ir diezgan iebiedējošas. Daži cilvēki var turpināt un uzzināt par graudu cenu ilgtermiņa perspektīvām Ķīnā, un šāda veida diskusijas ir īsts izslēgums cilvēku grupai, kuru vairāk interesē tas, kāds būs iPad 3.

Ir viegli justies mēmi, kad saruna pievēršas finanšu instrumentiem. Tā ir sarežģīta joma, ko cilvēki mācās katru gadu gadiem, pirms viņi iemācās pietiekami, lai saprastu, ka nezina pusi no tā, kas viņiem ir vajadzīgs!

Tomēr tas nav attaisnojums, lai izvairītos no tēmas. Ja jums šobrīd nav darba devēja, kurš par jums parūpētos (jums pat ir laba ideja veikt papildu pasākumus), jums ir jāuzņemas atbildība par sevi un savu ģimeni, lai izstrādātu nākotnes plānu.

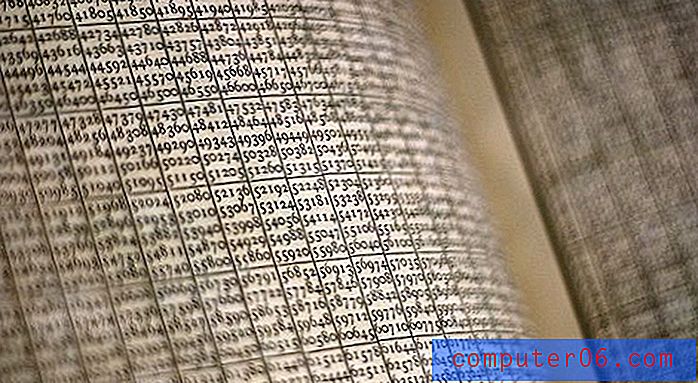

Cipari, ar kuriem vajadzētu jūs biedēt

Lai uzsvērtu, cik svarīgi ietaupīt, aizejot pensijā, es gatavošos veikt to pašu mazo eksperimentu, kuru pirms gadiem man veica mans koledžas finanšu profesors.

Padomājiet par to, cik daudz jūs šobrīd esat ietaupījis pensijai. Ja jūs esat tāds pats kā vairums jauno ārštata darbinieku, šis skaitlis ir 0 USD vai tuvu tai. Tagad iedomāsimies, ka pēc kāda brīnuma nākamajos 40 gados jums izdevās izdrāzt milzīgus USD 1 000 000. Tātad, gads ir 2051. gads, jūsu aiziešanas kontā ir viens miljons dolāru, un jūs grandiozi paziņojat, ka dodaties pensijā. Jums vajadzētu iestatīt pareizi? Es domāju, ka tu esi freaking miljonārs!

Miljons Bucks nav tas, kas agrāk bija

Jūs aizmirstat par vienu nejauku mazu zvēru: inflāciju. Es nevaru iedziļināties, kā katra sistēma darbojas visā pasaulē, tāpēc mums būs jāizmanto standarts, šajā gadījumā Amerikas dolāri un Amerikas finanšu sistēma (es atvainojos, šis raksts būs diezgan neobjektīvs pret ASV lasītājiem). Mūsu Federālo rezervju padome, cilvēki, kas finanšu sistēmā aizkulisēs mēģina noturēt mūsu inflācijas līmeni aptuveni 2% gadā. Spekulācijas norāda, ka reālais inflācijas līmenis ir augstāks, bet tagad pieņemsim to darīt.

Izmantojot vienkāršu inflācijas kalkulatoru, mēs redzam, ka ar vidējo divu procentu inflāciju gadā jūsu USD 1 000 000 nākotnes dolāri ir vienādi ar aptuveni 500 000 USD šodienas dolāriem. Tā kā nākamajos gados palielināsies izmaksas, dolārs netiks tik tālu, līdz ar to nākotnes dolāru vērtību pielīdzinās kaut kam, ko jūs saprotat: šodienas dolāriem.

Vai jūs varat dzīvot tā?

Tātad jūs domājāt, ka jums ir USD 1 000 000, bet patiesībā tas vairāk līdzinās USD 500 000. Tava mazā ligzdas oliņa bija tikko pārgriezta uz pusēm! Pieņemsim, ka jūs plānojat nodzīvot divdesmit gadus pēc aiziešanas pensijā, kas jums dod mērenus USD 25 000 (šodienas dolāros), no kuriem jūs varētu nodzīvot gadā! Pēkšņi būt miljonāram vēl nav viss, kas tas ir. Šis skaitlis pasliktinās, ja vidējais inflācijas līmenis ir aptuveni 4%. Tādējādi jūsu miljons dolāru kļūst par apmēram 210 000 USD, kas nākamajiem divdesmit gadiem ļauj jums USD 10 500 (padoms: novecošanās maksā daudz vairāk nekā desmit grandi gadā).

Jums varētu rasties kārdinājums domāt, ka jūs nevarat nākt klajā ar šāda veida naudu, taču jūs maldāties. Par laimi, naudas, procentu un ieguldījumu izmaksu laika vērtības dēļ, ja jūs sākat ieguldīt savos 20 gados, miljonāra līdz brīdim, kad aiziet pensijā, patiešām ir pilnīgi saprātīgs mērķis!

Standarta pensijas konti

Iepriekš minētie skaitļi ir atbaidoši, iespējams, pietiekami, ka tie ir tikai stiprinājuši jūsu domu, ka jūs vienkārši nevarat rīkoties ar šīm pensijas plānošanas lietām. Tomēr vēlamais efekts ir parādīt situācijas nopietnību. Ja plānojat palikt brīvmākslinieks, jums jāsāk izdomāt, kā ietaupīt savam izpletnim.

Labā ziņa ir tā, ka ir salīdzinoši maz primāro iespēju, kuras jums jāapsver. Uz pensiju vērsti finanšu produkti ir vispāratzīti kā efektīvs ceļš, un mazliet izglītības ir tāls ceļš, lai izvēlētos pareizo ceļu. Apskatīsim dažus terminus, par kuriem jūs, bez šaubām, esat dzirdējuši jau iepriekš, bet esat pārāk lepni atzīt, ka jūs to īsti nesaprotat!

Tradicionālā IRA

Šis ir termins, kuru es zinu, ka jūs pazīstat. IRA nozīmē individuālo aiziešanas kontu. Būtībā IRA ir ierīce, kas tika izgudrota nodokļu vajadzībām. Izmantojot tradicionālo IRA, jums ir atļauts uzkrāt līdz dažiem tūkstošiem dolāru gadā (parasti ap 5000 USD, bet tas mainās atkarībā no jūsu ienākumiem).

Ievietojot šo naudu IRA, tā faktiski tiek atskaitīta no jūsu ar nodokli apliekamajiem ienākumiem. Tad, aizejot pensijā un noņemot naudu no IRA, tas tiek aplikts ar nodokli kā ienākums. Ja esat ātrs domātājs, jums varētu rasties kārdinājums domāt, ka tas ir bezjēdzīgi. Vai nu tas tiek aplikts ar nodokļiem tagad vai vēlāk, vai nu tieši, vai ar nodokļiem?

Šeit ieguvums ir nodokļu atlikšana . Vienkāršosim scenāriju, lai redzētu, kā tas darbojas. Sakiet, ka es dodu jums USD 1 gadā, lai ieguldītu 40 gadus. Ja jūs katru gadu maksājat 30% nodokļus no šī dolāra, tad jūs patiešām iegūstat tikai USD 0.70 katru gadu. Pēc desmit gadiem jums būs 7 USD, kas nopelnīs procentus nākamajiem 30 gadiem.

Tomēr, ja jūs nekavējoties neapliksit nodokli ar šo dolāru, jūsu konts katru gadu palielināsies par dolāru un nopelnīs vairāk procentu, jo kontā būs vairāk. Šoreiz pēc desmit gadiem jums būs 10 USD, kas nopelnīs procentus nākamajiem 30 gadiem. Protams, pēc naudas izņemšanas jums joprojām tiek uzlikti nodokļi, taču 40 gadu laikā jums izdevās izmantot procentus par lielāku naudas summu, kas patiešām var atmaksāties.

Rots IRA

Roth IRA ir populārs instruments, kas ieteicams daudziem cilvēkiem, kuriem nav piekļuves darba devējam, kura konta summa ir 401k. Tas daudz līdzinās tradicionālajam IRA: abi ir ilgtermiņa aiziešanas konti un abi ierobežo jūsu iemaksas (vienādas ar jūsu nopelnītajiem ienākumiem), taču ir dažas būtiskas atšķirības.

Atšķirībā no tradicionālās IRA, jūsu iemaksas Roth IRA nav priekšnodokļa atskaitīšana no nodokļiem. Tomēr, runājot par otrādi, ja jūs nolemjat doties pensijā un izņemt naudu, papildu nodokļi netiek aplikti. Galvenais ieguvums šeit ir tas, ka nauda, kas atrodas jūsu Roth IRA, konta darbības laikā var kļūt beznodokļu. Parastā krājkontā jums ir jāziņo valdībai par procentu ienākumiem un jāmaksā nodokļi par to. Uncle Sam atlīdzina jums, ja jūs apņematies ietaupīt naudu IRA, ļaujot ienākumiem ieturēt nodokļus.

Problēmas ar IRA

IRA ir fantastiskas ieguldījumu iespējas, taču ir arī negatīvās puses. Pirmkārt, jums bieži tiek piemērots sods par naudas savlaicīgu izņemšanu. Ja jūs ievietojat naudu IRA, plānojiet to turēt ilgu laiku.

Vēl viena lieta, kas jāuzmanās, ir tāda, ka visi IRA nav izveidoti vienādi. Iepriekš aprakstītās īpašības ir vispārinājumi. Daži pensionēšanās konti ir labāki, citi - sliktāki. Noteikti izlasiet smalko druku, lai precīzi redzētu, kā jums tiks uzlikti nodokļi un kādas soda sankcijas jums draud, ja tiek veiktas noteiktas darbības.

IRA Investīcijas

Kā es tikko norādīju, IRA atšķiras atkarībā no tā, no kā jūs tos saņemat. Viens no vissvarīgākajiem aspektiem, kā viena IRA atšķiras no nākamās, ir tas, kā nauda tiks ieguldīta laika gaitā.

IRA var ietvert iespējas ieguldīt akcijās, obligācijās, kopfondos, kompaktdiskos un citur. Atkal šie termini var būt nedaudz izplūduši, tāpēc īsumā apskatīsim tos.

Kompaktdiski

Kompaktdisks ir depozīta sertifikāts un diezgan tipisks instruments, ko izmanto kopā ar IRA. Tie ir zema riska ieguldījumi, kas maksā lielāku ienesīgumu nekā parasti krājkonts, jo jūs apņematies nepieskarties naudai noteiktu gadu skaitu.

Lai arī kompaktdiski varētu dot lielāku atdevi nekā krājkonts, kompaktdiski ir diezgan vāji kā vienīgā ilgtermiņa stratēģija, jo tie var nopelnīt daudz mazāk nekā citas ieguldījumu iespējas. Iemesls tam ir zemais riska līmenis. Veicot ieguldījumus, vienmēr atcerieties šos noteikumus:

- Zems risks = zema potenciālā atdeve

- Augsts risks = augsta potenciālā atdeve

Tā kā kompaktdiski ir zemākā riska spektrā, jūs nevarat gaidīt, ka no tiem nopelnīsit daudz. Tas nenozīmē, ka tie nav noderīgi, pieņemot lēmumu, paturiet prātā savus mērķus.

Krājumi

Krājumi ir uzņēmuma īpašumtiesības. Viņu vērtība svārstās gan atkarībā no faktiskajiem finansiālajiem, gan uztvertajiem pašreizējiem un turpmākajiem uzņēmuma darbības rādītājiem.

Krājumi ir riskants bizness! Dažus gadus Volstrītā iemācīs jums, ka akciju tirgus ir zvērs, kas jūs apēdīs un izspļaus bez naudas. Daži krājumi tiek uzskatīti par ārkārtīgi drošiem, citi - ārkārtīgi nepastāvīgi. Piemērojot noteikumus, kurus tikko iemācījāmies, es ļaušu uzminēt, kurš no kuriem ir lielāks.

Obligācijas

Obligācija būtībā ir ļoti specifisks aizdevuma veids. Iegādājoties obligāciju neatkarīgi no tā, vai tā ir no uzņēmuma vai valdības, jūs piešķirat aizdevumu uz noteiktu laiku. Procentu likme vai kupons nosaka naudas summu, kuru obligācijas īpašnieks saņems papildus aizņēmuma pamatsummai.

Obligāciju termiņš beidzas noteiktā datumā, pēc kura jūs saņemsit atpakaļ ieguldīto naudu. Procenti parasti tiek fiksēti un samaksāti pa daļām obligācijas darbības laikā.

Līdzīgi kā kompaktdiski, obligācijas parasti tiek uzskatītas par drošāku ieguldījumu. Kas, protams, nozīmē, ka jūs varat gaidīt ierobežotu atdevi. Ir tādas lietas kā augsta ienesīgums vai “nevēlamās obligācijas”, kurām ir potenciāls nopelnīt vairāk, taču tās ir nedaudz nestabilākas un ne vienmēr var uzticēties, lai gūtu peļņu.

Kopfondu

Kopfondi ir viens no interesantākajiem finanšu instrumentiem, kas pieejami iesācēju ieguldītājiem. Tas būtībā ir lielas cilvēku grupas naudas fonds, kuru rūpīgi pārvalda ieguldījumu profesionāļu komanda.

Kopfondi ņem jūsu naudu un izmanto visus iepriekš minētos instrumentus, lai mēģinātu palielināt savu atdevi. Katrs kopīgais fonds ir atšķirīgs, un tam parasti ir noteikta ieguldījumu zona un / vai ļoti precīzi mērķi, kurus fonds mēģina sasniegt.

Šeit ieguvumi ir skaidri. Pirmkārt, jūsu nauda parasti tiek sadalīta pa vairākām jomām, kas tiek uzskatīta par drošāku nekā visu likmju veikšana vienam konkrētam uzņēmumam vai ieguldījumam. Arī kāds lielāko daļu darba veic jūsu labā! Fonda pārvaldnieku interesēs ir dot jums augstu atdevi, tāpēc viņi parasti cenšas to darīt.

Kā vienmēr, ir arī negatīvie. Proti, jums jābūt pārliecinātam, ka saprotat, kā no jums tiks iekasēta maksa. Kopfondiem var būt vairākas maksas, tāpēc jūs atkal esat iestrēdzis, lasot smalko druku, lai pārliecinātos, ka jūs neesat ieskrūvēts. Acīmredzot jums ir arī jārada liela uzticēšanās kādam, kuru, iespējams, nepazīstat, un tas noteikti var būt drausmīgi darāms!

Secinājums: kuras investīcijas jums vajadzētu izvēlēties?

Tagad, kad esat iepazinies ar pamata pensijas kontiem un nepieciešamību sākt ietaupīt pēc iespējas ātrāk, jums vajadzētu būt labāk sagatavotam, lai tuvotos savai situācijai. Paturiet prātā, ka IRA noteikti nav vienīgā iespēja, tā ir tikai ļoti populāra izvēle, kuru es izvēlējos pavadīt šodien, koncentrējoties, vienlaikus īsi pieminot citas jomas, piemēram, akcijas un obligācijas.

Jautājums, kuru, bez šaubām, esat atstājis, kurš IRA jums vajadzētu izvēlēties? Šī ir tā daļa, kurā es tev neko daudz nevaru palīdzēt. Jūsu situācija ļoti atšķiras no manējās. Riska summa, kuru jūs esat ar mieru uzņemties, bez šaubām, ir ļoti atšķirīga nekā tā summa, kuru es esmu gatavs uzņemties, un naudas summa, kuru jūs varat ieguldīt, absolūti atšķirsies no summas, kuru es varu.

Šis raksts ir paredzēts, lai sagatavotu jūs sarunāties ar finanšu konsultantu. Apbruņojoties ar iepriekšminētajām zināšanām, varat pieņemt pamatotāku lēmumu par iespējām, kas jums tiks piedāvātas. Veiciet tikšanos bankā vai citā finanšu iestādē, kuras reputācijai uzticaties, un jautājiet par iepriekšminētajām iespējām.

Grunts līnija: jūs faktiski varat veikt nozīmīgus pasākumus, lai nodrošinātu, ka jums nav jāstrādā, kamēr neesat miris. Jā, tas ir iebiedējoši, un tas no jūsu puses prasa nelielu darbu un izglītību, bet galu galā tas vairāk nekā atmaksājas. Tas vienkārši varētu būt viens no labākajiem lēmumiem, ko jūs jebkad esat pieņēmis, tāpēc pārtrauciet to darīt un sāciet!